Блог им. Demonchikkiev |Фокус Рынка 20.07.2017

- 20 июля 2017, 12:43

- |

Экономический календарь

- Fitch: правительство Китая направила силы на устранение рисков внутри своей экономики путем ужесточения регулирования (P.S. Это может привести к снижению роста ВВП Китая);

— Банк Японии отодвинул сроки достижения целевого уровня инфляции;

- Barclays: Банк Канады слишком оптимистичен, а пара USD/CAD должна вырасти до 1,33 к концу 2017 года;

- BTMU: пара AUD/USD будет к концу года на уровне 0,77;

- CIBC прогнозирует восстановление пары USD/CAD до 1,30 к концу текущего года;

— Аналитики Needham рекомендуют продавать акции компании Nike (NKE);

— Аналитики Needham повысили целевую стоимость акций компании Facebook (FB) до 185$;

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Demonchikkiev |Баланс ФРС. Тупик ЕЦБ и обман Драги.

- 06 июля 2017, 17:14

- |

ФРС принимает решение начать сокращать свой баланс, но одни ли они такие?

Что скрывает Марио Драги и почему стоит ожидать ужесточениея денежно-кредитной политики и ЕЦБ, и ФРС?

И какие ошибки Банка Японии решил взять для опыта ЕЦБ?

Общие комментарии о последствиях сокращения баланса ФРС для мировых финансовых рынков, какая доходность облигаций нас ждет, что будет с инфляцией и какой окажется тренд на фондовом рынке США!

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 16.06.2017

- 16 июня 2017, 10:58

- |

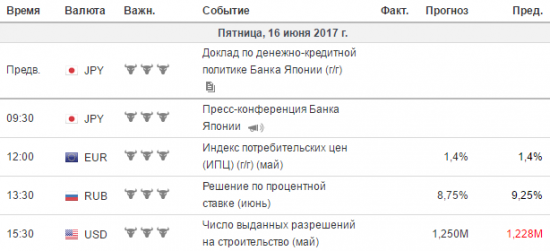

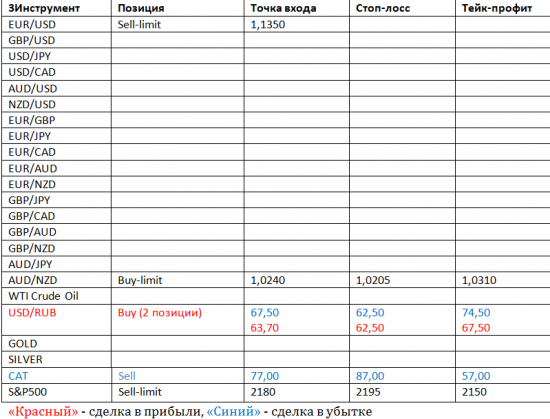

Экономический календарь

— Банк Англии оставил процентную ставку без изменений;

— 3 из 8 членов Банка Англии были за повышение ставки на 0,25%;

— Рост ВВП в России продолжается третий квартал подряд;

— Рост розничных продаж в Великобритании замедлился с 4,2% до 0,9%;

— Аналитики VTB Capital рекомендуют покупку акций компании Yandex (YNDX);

— Аналитики Canaccord Genuity рекомендуют продажу акций компании Alphabet (GOOGL);

— Переговоры по Brexit начнутся 19 июня;

— МВФ не будет участвовать в программе финансовой помощи Греции;

— Годовые темпы роста кредитования в США упали с 10% до 2%;

— В CIBCожидают раннего повышения ставки Банком Канады;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 18.04.2017

- 18 апреля 2017, 09:50

- |

— Основная повестка дня: данные по промышленному производству Великобритании;

— Акции Яндекс на Nasdaq подорожали на 13%;

— Хедж-фонды увеличили ставки против рубля до максимума за последние 6 лет;

— В Банке Японии произошли изменение по двум голосующим руководителям;

— Barclays повысил прогнозы по росту экономики Китая;

— Lloyds Bank прогнозирует постепенное ослабление китайского юаня;

— Lloyds Bank прогнозирует рост пары USD/RUB;

— Аналитики Credit Suisse рекомендуют покупку акций компании Amazon (AMZN) с целевым уровнем 1050$;

— МВФ улучшил прогноз по росту экономики России;

— Курода: смягчение монетарной политики стоит продолжать, пока инфляция не достигла роста в 2%;

— ВВП Китая выросло на 6,9%;

— Рост промышленного производства ускорился с +6,3% до 7,6%;

— Розничные продажи в США за март упали на -0,2%;

— Рост инфляции в США составил +2,4%;

— Credit Suisse: рынок недвижимости Китая перегрет.

Блог им. Demonchikkiev |Трейдеры загнали USDJPY в боковой коридор

- 21 февраля 2017, 17:43

- |

Пара USD/JPY не может определиться с направлением своего тренда, который изменился на боковую тенденцию. Движение по коридору между уровнями 111,60 и 115,62 продолжается с начала текущего года, и из-за этого затруднительно ответить на вопрос: с какой стороны коридора будет ценовое пробитие?

Рис.1. Динамика пары USD/JPY.

На текущий момент мы имеем нейтральную фундаментальную картину. С одной стороны, денежно-кредитная политика ФРС не меняется, кроме того, ожидания по повышению ставок на протяжении 2017 года слегка поумерили. С другой стороны, Банк Японии сохраняет свой вектор политики и вряд ли готов предложить новые инструменты для стимулирования роста своей инфляции и национальной экономики. С учетом двух нейтральных сторон, мы получаем USD/JPY в боковой тенденции.

Но, рано или поздно, данная тенденция изменится, и тогда мы увидим радикальное движение вниз или вверх. На текущий момент сделать ставку в определенную сторону затруднительно. Стоит смотреть на проблему этого вопроса с двух сторон:

- Со стороны валютного рынка, мы имеем два немаловажных фактора, которые направлены в пользу роста пары USD/JPY выше отметки 115,62. Во-первых, это ожидания повышения ставок ФРС и налоговая реформа Трампа, которые поднимут курс доллара до новых значений. Во-вторых, это ослабления иены, отрицательная ставка Банка Японии и вербальные интервенции, что также говорит в пользу роста пары выше отметки 115,62.

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедем

- 31 января 2017, 12:52

- |

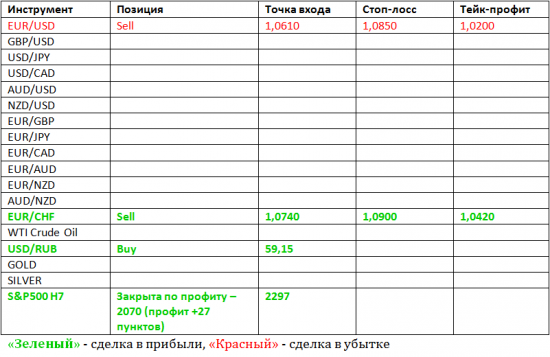

Ключевые тезисы сегодняшнего Фокуса Рынка:

— На рынке наблюдается небольшое укрепление доллара, в лидерах снижаются сырьевые валюты;

— Нефтяные котировки под давлением, как и драгоценные металлы;

— На фондовых площадках нейтральная динамика после вчерашнего падения;

— Мы закрыли продажу по S&P500 H7 в районе цены – 2070. Доход составил 27 пунктов, 1 пункт которого дает 1,25$ дохода на минимальный объем сделки (результат 33,75$);

— JP Morgan ждет, что ЕЦБ начнет сворачивать стимулирование в начале 2018 г.;

— Starbucks (SBUX) планирует нанять 10 тыс. беженцев в ответ на миграционные указы Трампа;

— Банка Японии на своем заседание не изменил параметры денежно-кредитной политики;

— Westpac считает, что новозеландский доллар будет по прежнему сильным;

- В Societe Generale понизили прогноз по ценам на золото в 2017 году с 1275 долларов до 1150 долларов;

— Инвесторы, восьмую неделю подряд, увеличивают свои инвестиции в ETF цветных металлов.

Блог им. Demonchikkiev |Банк Японии ухудшает собственные перспективы

- 01 ноября 2016, 16:01

- |

Заседание Банка Японии прошло без повышенного ажиотажа. Несмотря на это, были получены ответы на многие вопросы, которые уже давно интересовали участников финансовых рынков.

Извечный вопрос – это дальнейшая перспектива денежно-кредитной политики Банка Японии.Процентная ставка на уровне -0,1% осталась без изменений. Таргетирование доходности 10-летних облигаций остается около нулевого процента. Интересно то, что на текущий момент доходность на рынке облигаций растет. Среди лидеров роста – немецкие евробонды и американские трежересы, но это можно объяснить приближением президентских выборов США.

Параметры программы количественного смягчения остались без изменений. Но дальнейшая перспектива развития монетарной программы Банка Японии предельно ясна. Снижение процентных ставок от Банка Японии вряд ли стоит ждать. Об этом можно было догадаться, судя по словам главы Куроды, который заявлял о том, что целевой уровень инфляции будет достигнут без помощи дополнительных инструментов денежно-кредитной политики.

( Читать дальше )

Блог им. Demonchikkiev |ФРС повысит ставку в декабре?

- 22 сентября 2016, 16:19

- |

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедем

- 22 сентября 2016, 08:55

- |

Банк Японии оставил свою монетарную политику на месте. Единственное изменение – это контроль над целевой доходностью 10-летних облигаций, что должно повлиять на инфляцию. Но реальная проблема лежит в секторе потребителей. Изначальное ослабление иены переросло в ее уверенное укрепление.

ФРС процентную ставку оставил на месте. Но 3 руководителя голосовали за повышение ставки. Вероятность повышения ставки в декабре 2016 года – 58%. Несмотря на это, курс американского доллара демонстрирует свое ослабление. Слова Йеллен успокоили рынки и, скорее всего, готовят к декабрьскому повышению. Единственное, что не понравилось инвесторам, это слова о том, что долгое не повышение ставки может вызвать перегрев экономики. Принятие текущей политики, Йеллен аргументировала нестабильностью рынка труда.

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедем

- 21 сентября 2016, 10:33

- |

Сегодняшний день важен из-за двух ключевых событий:

Банк Японии, который уже объявил свое решение. Монетарная политика в принципе не изменилась, что, скорее всего, и далее будет вызывать рост курса японской иены. Из-за данного решения, мы наблюдаем рост фондовых площадок и котировок драгоценных металлов. Наши позиции по серебру закрылись, и мы чисты перед вторым событием.

ФРС, его решение по процентной ставке, скорее всего, будет нейтральным. Ставка сохраниться, но нас ждет речь его главы – Йеллен. Вполне возможно, что руководитель ФРС заявит про твердые намерения повысить ставку в декабре 2016 года. Это может вызвать укрепление американского доллара. Также, стоит понимать, что будет обратная корреляция с фондовыми площадками, что может индексы отправить обратно вниз.

А еще нас ждет публикация Минэнерго США по запасам. Но будем откровенны. Неужели это стол важно, когда вечером нас ждет ключевое событие сентября? Всем профитов, и будьте внимательным. ФРС сломал многих.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс